Τα στεγαστικά ενυπόθηκα δάνεια στις ΗΠΑ χωρίζονται χοντρικά σε τρεις κατηγορίες. Αυτές δεν αντιστοιχούν άμεσα στον πραγματικό βαθμό της πιστοληπτικής ικανότητας του δανειολήπτη, αλλά στον τύπο της ασφάλειας του δανείου και κατά συνέπεια στους όρους του.

Τα "καλά" (A-paper ή Agency mortgages) είναι αυτά που εγγυώνται οι GSE και οι λήπτες τους πληρούν ορισμένα αυστηρά κριτήρια, χονδρικά τα εξής:

1) Απόδειξη εισοδημάτων (εφορία, δελτίο μισθού) και περιουσιακών στοιχείων, τέτοιων που το χρέος ν'αντιστοιχεί σε το πολύ 35% των εισοδημάτων

2) Συνεισφορά τουλάχιστο 20% της αξίας του ακινήτου από το δανειολήπτη

3) Καλή προϊστορία δανειοληψίας (που προκύπτει από κάποιες τυποποιημένες μεθοδολογίες αξιολόγησης των credit records του δανειολήπτη)

4) Πλαφόν στο ύψος του δανείου (γύρω στα 420000$ για απλή οικογενειακή κατοικία)

Μια δεύτερη κατηγορία δανείων, τα Alt-A mortgages είναι αυτά που δεν πληρούν όλους τους παραπάνω όρους. Είναι ιδιαίτερα ενδιαφέρον το μέρος τους που έλαβαν όσοι δεν πληρούν το 1), δηλ. δεν αποδεικνύουν τα περιουσιακά τους στοιχεία και τα εισοδήματά τους, και αντί γι αυτό κάνουν μια υπεύθυνη δήλωση ή καταθέτουν μια επιστολή του λογιστή τους (τα λεγόμενα low doc mortgages).

Η τρίτη κατηγορία, τα λεγόμενα subprimes, αφορούν ακόμα μεγαλύτερες αποκλίσεις από τη συμόρφωση με τα 4 κριτήρια. Τυπικές περιπτώσεις αφορούν δανειολήπτες με προσωπική χρεωκοπία κατά το παρελθόν, πολύ χαμηλό εισόδημα σε απόλυτες τιμές κτλ. Συχνά, καμμία τεκμηρίωση δεν χρειάζεται για τη λήψη ενός τέτοιου δανείου.

Σημειώνουμε εδώ οτι

α) συχνά το ίδιο πρόσωπο μπορεί να έχει λάβει ενυπόθηκα δάνεια περισσότερων κατηγοριών, διαδοχικά ή και ταυτόχρονα.

β) υπάρχει τεράστια ποικιλία στον τύπο εξυπηρέτησης και τον τύπο του δανεισμού, ειδικά στα alt-a και τα subprimes. Το πιό εξωτικό φαίνεται οτι είναι το δάνειο αρνητικής απόσβεσης, όπου αν μια δόση δεν πληρώνεται καθόλου ή εξυπηρετείται μερικώς, παρέχεται το υπόλοιπο αυτόματα ως έξτρα δάνειο...

Όταν γιγάντωνε αυτή η αγορά, οι ψευτοηθικολόγοι της σοσιαλδημοκρατίας που καταριώνται τώρα την απληστεία των γιάπηδων (και παραδόξως δεν ζητούν ευθύνες πχ από τους μετόχους των κεφαλαίων που χειριζόταν όλο αυτό το προσωπικό, με ρητή εντολή για μέγιστα κέρδη), εκστασιάζονταν με το "μάγο Γκρήνσπαν"...

Η αβεβαιότητα των εισοδημάτων επέτεινε την κρίση "εξ επαγωγής" ως εξής: λόγω αυτής, οι τράπεζες παρείχαν κίνητρα (μικρές ή καθόλου ποινές) για την ταχύτερη αποπλήρωση των στεγαστικών. Πράγματι, μετά την καλή συγκυρία των τελευταίων χρόνων, παρατηρήθηκε κύμα αποπλήρωσης το 2003, με αποτέλεσμα οι τράπεζες να κυνηγάν καινούργιους πελάτες για τη διασφάλιση της κερδοφορίας τους, και να παίρνουν - αναγκαστικά - μεγαλύτερα ρίσκα. Η ουσιαστική μείξη των δύο αγορών επήλθε λοιπόν ως μηχανική συνέπεια της επιδίωξης μεγιστοποίησης των κερδών, και των διαδοχικών μέτρων απελευθέρωσης της αγοράς που είχαν έλθει να υποστηρίξουν αυτήν την κίνηση. Πολύ απλά, αν κάποιος αρνιόταν ν'αγοράσει προϊόντα βασισμένα σε σαμππράιμς, έχανε - κι όποιος έχανε θα έβλεπε και τα κεφάλαιά του να μεταναστεύουν, δηλαδή ν'αδυνατίζει η θέση του, θα έπεφτε σε κρίση ή/και θα εξαγοραζόταν από κάποιον με ισχυρότερη θέση και καλύτερη κερδοφορία χάρις ακριβώς στην αντίπαλη στρατηγική. Αυτό αφορά εξίσου και τις GES.

Οι "αρχικές συνθήκες" λοιπόν, για να πάρουμε τα πράγματα περίπου από "το σπάσιμο της φούσκας" του NASDAQ, μπορούν να κωδικοποιηθούν ως εξής:

α) πάγια πολιτική ενθάρρυνσης των νοικοκυριών για απόκτηση κατοικίας (έκπτωση από το φορολογητέο εισόδημα των τόκων και ίσως μέρος του στεγαστικού δανείου)

β) αβεβαιότητα και χαμηλά εισοδήματα για σημαντικό μέρος του πληθυσμού, αλλά με αισιόδοξες προοπτικές χάρις στους ψηλούς ρυθμούς ανάπτυξης της οικονομίας, ιδιαίτερα το αναπτυξιακό μπουμ ορισμένων περιοχών.

γ) χαμηλές προσδοκίες μικροεπενδυτών για γρήγορα κέρδη από το χρηματιστήριο

δ) δυναμική αύξησης του πληθυσμού

ε) φθηνό χρήμα για δάνεια κατοικίας, χάρις στις πρακτικές τιτλοποίησης (δημιουργία δευτερογενούς αγοράς ασφαλειών ενυπόθηκων δανείων) που έλυσε το πρόβλημα της έλλειψης κεφαλαίων της δεκαετίας του '80 και των αρχών του '90.

Είναι προφανές οτι η κωδικοποίηση αυτή συνιστά δραστική απλοποίηση των φαινομένων, ωστόσο αρκεί για να κατανοήσει κανείς τη δημιουργία ενός κύκλου "θετικής ανάδρασης" στην αγορά κατοικίας: τα νοικοκυριά ζητούσαν σπίτια, οι τράπεζες χρηματοδοτούσαν, οι κατασκευαστές παρέδιδαν, οι τράπεζες διεύρυναν την προσφορά τους αφού η μπίζνα ήταν κερδοφόρα, οι κατασκευαστές ανέβαζαν τις τιμές αφού υπήρχε φτηνό χρήμα (κι έχτιζαν κι άλλο για να προλάβουν τη ζήτηση), πράγμα που ικανοποιούσε και τους αγοραστές αφού ανέβαινε η αξία του ακινήτου τους, αυτό προσέλκυε κι άλλα νοικοκυριά που ζητούσαν κι άλλα σπίτια κοκ.

Ο ρυθμός διεύρυνσης του κύκλου αντιστοιχούσε περίπου στο ρυθμό αύξησης της μέσης τιμής ανά "μονάδα" κατοικίας.

Στο προηγούμενο σημείωμα, στηρίχθηκε η άποψη οτι αυτό που αρχικά έριξε τις τις τιμές, ήταν η υπερπροσφορά κατοικίας.

Πώς όμως η πτώση των τιμών επέδρασε κατόπιν στο σύνολο του κύκλου;

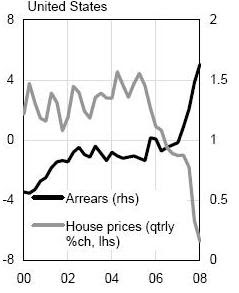

Όπως παρατηρούμε στο παρακάτω διάγραμμα, η απότομη αύξηση των ληξιπρόθεσμων οφειλών δανείων κατοικίας (στις ΗΠΑ καταγράφονται ως τέτοιες όσες καθυστερούνται πάνω από 90 μέρες από την ημερομηνία της απαίτησης) ξεκινάει λίγο πριν την αύξηση της ανεργίας, και μάλιστα από την εποχή όπου αυτή βρισκόταν ακόμη σε φθίνουσα δυναμική.

Η υπόθεση αυτή ενισχύεται από τα δεδομένα του παρακάτω διαγράμματος:

Παρατηρούμε οτι η αύξηση των ληξιπρόθεσμων ξεκινά την ίδια περίοδο για τα Agency και για τα subprime mortgages, και είναι φυσικά υψηλότερη στα δάνεια με μεταβλητό επιτόκιο, που ακριβαίνουν περισσότερο την ίδια περίοδο.

Η ιστορία αυτή θα ήταν συνηθισμένη, αν δεν έφερνε πίσω της το βυθισμένο μέρος του παγόβουνου, τους τίτλους των ασφαλειών των δανείων και τα τριτογενή και παράγωγα προϊόντα που συνδέονται με αυτούς (ας μας συχωρεθεί ξανά η λειψή γνώση της σχετικής αργκό). Για του λόγου το αληθές, τα παρακάτω διαγράμματα είναι αρκετά διαφωτιστικά:

Τα ποσοστά των ληξιπρόθεσμων είναι σημαντικά χαμηλότερα για δάνεια που στηρίζονται από τις GSE σε σχέση με τα υπόλοιπα. Η κατάρρευση των δύο "γιγάντων" λοιπόν, δεν οφείλεται στα δάνεια που ασφάλισαν, αλλά στα λοιπά προϊόντα που αγόρασαν από τρίτους...

Έτσι λοιπόν τα φαινόμενα της δημιουργίας της τρέχουσας κρίσης, αν εξεταστούν έστω και αποσπασματικά, αλλά με προσήλωση στα γεγονότα, δείχνουν οτι η πραγματική αμερικανική καπιταλιστική οικονομία, με τις τόσες συμφύσεις κράτους και κεφάλαιου, τους πολύπλοκους ρυθμιστικούς μηχανισμούς, τη σοφή πολιτική αποφυγής της κοινωνικής έκρηξης και εγγύησης του δικαιώματος συμμετοχής στο αμερικανικό όνειρο, είναι σήμερα άρρωστη όχι από την αφροσύνη και την ανευθυνότητα όσων κρατούν το τιμόνι της, αλλά από την απλή λειτουργία της, σύμφωνα με τους αναπόδραστους νόμους που τη διέπουν.

Δεν είναι η πρώτη φορά, ούτε (πιθανότατα) θα είναι η τελευταία. Κάθε κρίση δε, καταλήγει στο να φέρει στο προσκήνιο τη συμπυκνωμένη οικονομία, την πολιτική.

Σε αυτό το πλαίσιο βέβαια κινούμαστε σήμερα. Η πολιτική επεμβαίνει, για να ξαναβάλει μπροστά τους απορρυθμισμένους κύκλους, ενισχύοντας τον κρατικομονοπωλιακό χαρακτήρα του συστήματος, βαθαίνοντας άλλες κόντρες και βάζοντας την ανθρωπότητα σε νέες περιπέτειες.

Ακούγονται ξύλινα όλ'αυτά; Φοβάμαι οτι δε θα μπορέσει κανείς να ξεφύγει από αυτήν την ορολογία αν θέλει ν'ασχοληθεί με την πραγματικότητα. Δεν μπορούσε ποτέ άλλωστε, ήδη από τις αρχές του "μικρού εικοστού αιώνα".

(Ορισμένοι καμώνονται οτι ανακαλύπτουν σήμερα τον κρατικομονοπωλιακό χαρακτήρα του σύγχρονου καπιταλισμού: είναι που δεν θέλουν να θυμούνται ούτε καν την πρόσφατη κρίση των Savings&Loan associations - την αρχή της δεκαετίας του 1990 - που είχε ξεπεραστεί με την πληρωμή 325 δις $ από την αμερικανική κυβέρνηση, που πέρασαν στο έλειμμα του προϋπολογισμού και πληρώθηκαν από τον αμερικανό φορολογούμενο είτε άμεσα είτε με επιβάρυνση του δανειακού κόστους).

Αλλά ας περάσουμε στην εξέταση των μέτρων που λαμβάνουν κυβερνήσεις και κεντρικές Τράπεζες για τη σημερινή παγκόσμια καπιταλιστική κρίση, που διαφέρει τάξεις μεγέθους σε καθολικότητα, εξάπλωση και σημασία από την τοτινή.

5 comments:

Χαρά στο κουράγιο σου (πίνακες, διαγράμματα κλπ. κλπ.)!!!

«Είναι και οτι η κρίση θα ερχόταν μια ώρα αρχύτερα, από τη μείωση της ζήτησης». Άντε τώρα να το καταλάβουν αυτό οι Ανδιανόπουλοι που επιμένουν να βλέπουν το κράτος περίπου ως μοχθηρή εξωγήινη οντότητα!

...και βέβαια, πάρα πολύ σωστά συνδέεις (κι εσύ!) τη σημερινή κρίση με τη φούσκα των dot-com, καθόσον η αυξημένη ρευστότητα ήταν επιβεβλημένη για να αντιμετωπιστεί η τότε κρίση, πράγμα που συνάδει 100% με τα νεολομπεραλιστικά θέσφατα.

Δε βαριέσαι, εμείς τα λέμε, εμείς τ' ακούμε. Εδώ στην πατρίδα αυτοί που χαιρέτιζαν την πολιτική Μπράουν, οι ίδιοι ελεεινολογούν τον Αλογοσκούφη που κάνει ακριβώς το ίδιο επειδή ταΐζει τις τράπεζες με λεφτά των φορολογουμένων - λες κι ο Μπράουν τις ταΐζει με λεφτά των λόρδων!

Μαυροπρόβατε, η ανάλυσή σου, οι συσχετίσεις των δεικτών που παραθέτεις και το time line, είναι ίσως το πιο αξιόλογο κείμενο που διάβασα στα Ελληνικά sites και ΜΜΕ για το θέμα.

Όταν βέβαια με το καλό φτάσεις και στο τι να κάνουμε....τότε θα δούμε πάλι... ;-)

...ευχαριστώ για τα καλά σας λόγια και την υπομονή σας να διαβάσετε τα μακρυνάρια :-)

Βρέθηκα στη μαγευτική Λισσαβώνα, σε διακοπές, οπότε μου περίσσεψε χρόνος και ηρεμία. Ίσως παρενέβη και το πνεύμα του αναρχικού τραπεζίτη που κατοικοεδρεύει πιθανόν στο αγαπημένο του καφέ... :-)

Τα δύο σημειώματα στηρίζουν το πολιτικό συμπέρασμα οτι σοσιαλδημοκράτες και νεοφιλελεύθεροι (κι όσοι είναι και τα δυό) ψευδολογούν για την κρίση. Μένει ένα τρίτο, με σκοπό να παρουσιαστούν συνοπτικά τα μέτρα που διεθνώς λαμβάνονται εν ονόματί της, όπου θα επιχειρηθεί η στήριξη της θέσης οτι αυτά οδηγούν σε νέες βαθειές αντιθέσεις και κινδύνους για το σύνολο της ανθρωπότητας.

Έχει πλάκα να παρατηρήσει κανείς οτι μέχρι τώρα έχουν παρουσιαστεί τρεις ομάδες χωρών: αυτές όπου οι κυβερνήσεις ή/και το κράτος επιτελικά ή/και σε στενή αλληλοσχέση με το μεγάλο κεφάλαιο, παίρνουν μέτρα με ντε φάκτο ισχύ χωρίς να ρωτήσουν κανέναν άλλον.

Οι χώρες όπου το βασικό πρόβλημα είναι τι θα πει ένα όργανο που τις υπερκαθορίζει αλλά συμμετέχουν έστω και χωρίς σοβαρή επιρροή σε αυτό (είναι η περίπτωση της Ελλάδας με τους κοιναγορίτες κομμισάριους, αλλά και σειράς ομοειδών χωρών: πχ Πορτογαλλία που την έχω και φρέσκη :-) )

Τέλος, υπάρχουν οι χώρες που σύρονται στο ΔΝΤ ή εκλιπαρούν άλλες για βοήθεια (η ειδική περίπτωση της Ισλανδίας, το Πακιστάν, αλλά και μια σειρά χώρες της κεντρικής και ανατολικής Ευρώπης και η Ουκρανία, υπάγονται στην κατηγορία αυτή).

Το τι προτείνω να κάνουμε προκύπτει έμμεσα από τα ήδη γραφόμενα, θα χρειαστεί όμως και ρητή διατύπωση. Δύο σημειώσεις: καταρχήν, είναι κεφαλειώδες να συλλάβουμε το μέτρο του πρώτου πληθυντικού και να αναγνωρίσουμε την "οντολογική διαφορά" ανάμεσα στη γενική κίνηση της κοινωνίας και το σε ποιά πλευρά του πάγκου βρισκόμαστε: άλλο κοινωνικό ον η συντριπτική κοινωνική πλειοψηφία των εργαζομένων, άλλο η κεφαλαιοκρατία. Εδιαφερόμενος να σωθεί η πρώτη, βλέπω μόνο ένα δρόμο: την απαλλαγή από τη δεύτερη. Αυτό οδηγεί στη δεύτερη σημείωση: μοναδική στρατηγική πρέπει να είναι η ανατροπή του καπιταλισμού. Υπάρχει όμως τεράστιο κενό συζήτησης για την τακτική. Αλλά φαίνεται νομίζω καθαρά οτι μόνο η ένταση της ταξικής πάλης, ο αγώνας για μέτρα βελτίωσης της μοιρασιάς της παγκόσμιας παρηγμένης αξίας σε μισθούς και κέρδη, μπορεί να μας βγάλει κάπου. Παραδόξως, αυτό ομολογείται και από τους οξυδερκέστερους στοχαστές και πολιτικούς που μιλούν στο όνομα της επιβίωσης του κεφαλαίου.

Καταπληκτική δουλειά και εξαιρετική ανάλυση.

Θα καταθέσω μόνο την διαφωνία μου στο τελευταίο σου σχόλιο, όπου εξάγεις συμπεράσματα του τί πρέπει να γίνει(ανατροπή καπιταλισμού κλπ). Η διαφωνία μου δεν είναι πολιτική, είναι μάλλον ...μαθηματική: Δεδομένου του χαοτικού χαρακτήρα της παγκόσμιας οικονομίας (και κάθε μη κλειστής οικονομίας μεγέθους), ενώ μπορούμε να αναλύσουμε εκ των υστέρων, δεν μπορούμε να προβλέψουμε βασισμένοι στην ανάλυση παρελθόντων στοιχείων... τα ίδια αρχικά δεδομένα μπορούν να καταλήξουν σε τελείως διαφορετοικά αποτελέσματα...

Post a Comment